En février, les échéances REER au Québec mènent souvent à des cotisations faites à la hâte, sans plan. Ça peut entraîner des cotisations excédentaires, des déductions manquées ou des placements mal adaptés.

Ce guide présente les actions essentielles à poser avant l’échéance du 2 mars 2026 pour réduire votre facture d’impôt de 2025. Apprenez à calculer vos cotisations, à comparer les REER, les CELI et les CELIAPP, et à réduire légalement vos impôts québécois et fédéraux.

Comme planificateur financier au Québec, je vous propose une liste de vérification pour vous aider à réaliser des économies d’impôt et à améliorer votre planification de retraite d’ici l’échéance.

Comprendre vos droits de cotisation REER au Québec

Connaître précisément vos droits de cotisation REER est crucial avant l’échéance du 2 mars. Cotiser au-delà de la marge à vie de 2 000 $ peut entraîner une pénalité mensuelle de 1 % de l’ARC.

Pour la déclaration de revenus 2025 (cotisations effectuées jusqu’au 2 mars 2026), votre plafond REER correspond généralement à 18 % de votre revenu gagné en 2024, jusqu’au maximum fédéral, moins les ajustements liés à un régime de pension. Votre plus récent avis de cotisation de l’ARC ou « Mon dossier » indique ce plafond.

Consultez les règles officielles de l’ARC sur les cotisations REER pour les dates exactes.

Comment lire votre avis de cotisation

Repérez la « Limite de déduction REER pour 2025 » sur votre plus récent avis de cotisation (reçu après avoir produit vos impôts de 2024). Ce montant inclut les droits inutilisés et tient compte de votre régime de pension du Québec. Les cotisations effectuées dans les 60 premiers jours de 2026 s’appliquent à l’année de déduction 2025.

Planification stratégique des droits REER inutilisés

Si vous avez des droits REER inutilisés des années précédentes, février est idéal pour mettre en place un plan de rattrapage sur plusieurs années. Répartir de grosses cotisations sur plusieurs années peut être plus avantageux sur le plan fiscal. Cette stratégie aide à éviter de tomber dans des tranches d’imposition très élevées tout en réduisant votre facture d’impôt globale.

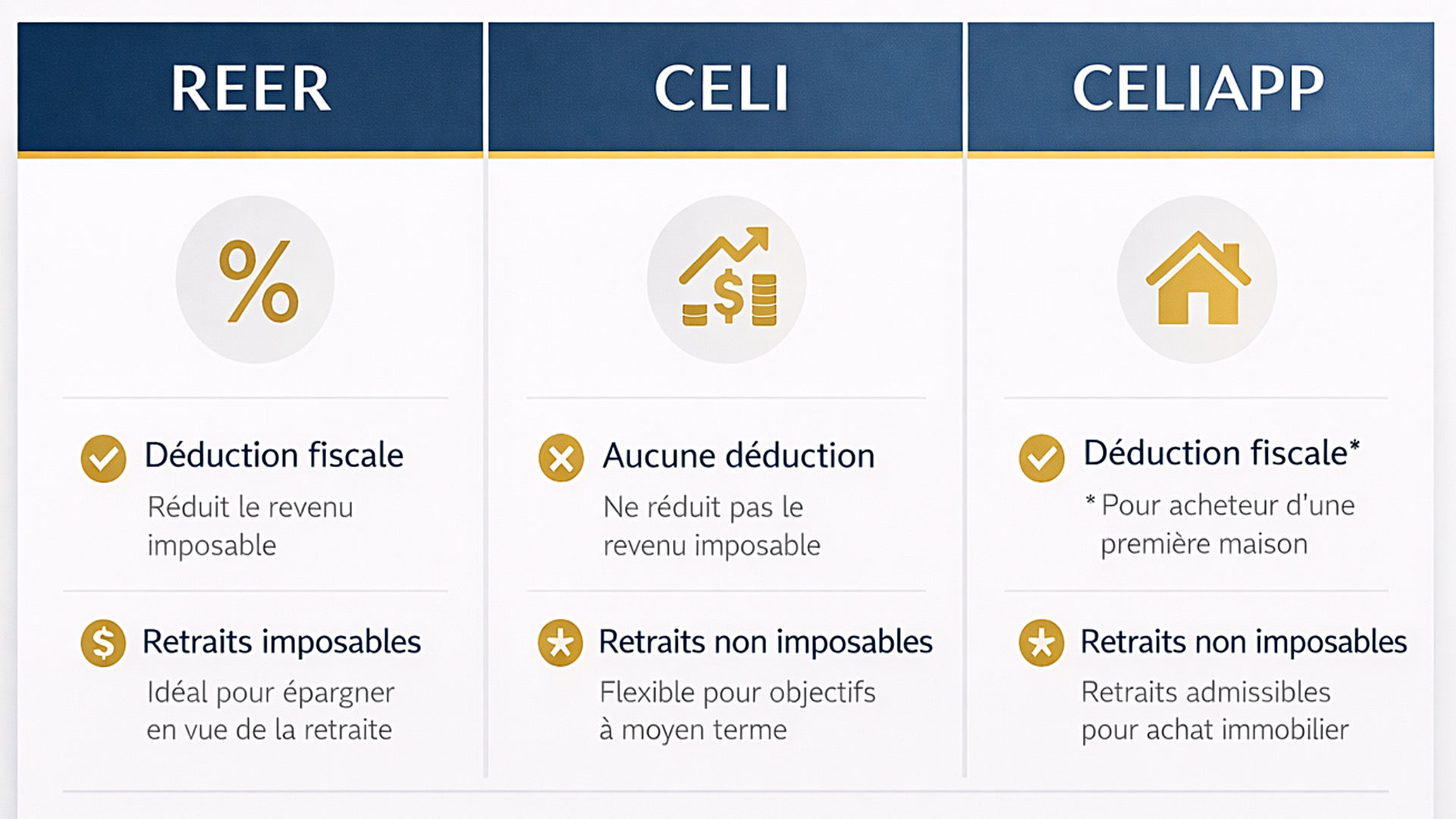

Comparer les stratégies REER, CELI et CELIAPP

Avant de cotiser, comparez le REER au CELI et au CELIAPP. Note sur le moment : même si les cotisations REER faites dans les 60 premiers jours de 2026 peuvent réduire vos impôts de 2025, les cotisations au CELIAPP faites maintenant s’appliquent seulement à l’année d’imposition 2026 (l’échéance CELIAPP pour 2025 était le 31 décembre).

Au Québec, les cotisations REER réduisent le revenu imposable fédéral et provincial; les cotisations au CELI ne le font pas. Par contre, les retraits du CELI sont non imposables, tandis que les retraits du REER sont imposables.

Utiliser le CELIAPP pour les acheteurs d’une première propriété

Les acheteurs d’une première propriété admissibles peuvent utiliser le CELIAPP pour obtenir une déduction fiscale comme avec un REER. Même si vous avez manqué l’échéance de déduction 2025 pour le CELIAPP, en ouvrir un maintenant vous permet de commencer à épargner tout de suite pour l’année d’imposition 2026. Combiner le CELIAPP et le REER demeure la stratégie la plus efficace pour les jeunes professionnels québécois.

| Type de compte | Traitement fiscal maintenant (févr. 2026) | Traitement fiscal plus tard / Cas d’usage |

| REER | Déductible dans la déclaration de revenus 2025 | Retraits imposables; idéal pour la planification de retraite des revenus élevés |

| CELI | Aucune déduction | Retraits non imposables; flexible pour des objectifs à moyen terme |

| CELIAPP | Déductible dans la déclaration de revenus 2026 (l’échéance pour 2025 était le 31 déc.) | Retraits non imposables pour l’achat d’une propriété admissible |

Maximiser les économies d’impôt avec les REER au Québec

Comprendre comment les REER réduisent à la fois les impôts du Québec et du fédéral est essentiel. C’est votre taux marginal combiné, et non seulement votre revenu, qui détermine le vrai avantage. Vous pouvez vérifier la déductibilité des cotisations REER dans votre déclaration provinciale auprès de Revenu Québec.

Pour les revenus moyens à élevés au Québec, les taux marginaux combinés peuvent dépasser 45 % en 2026. Une cotisation REER de 5 000 $ pourrait générer plus de 2 000 $ d’économies d’impôt, si vous êtes dans une tranche suffisamment élevée.

Exemples au Québec (2026) :

- Revenu 60 000 $–100 000 $ : taux combiné ~37 %, REER 5 000 $ = remboursement de 1 850 $

- Revenu 120 000 $–180 000 $ : taux combiné ~45 %, REER 5 000 $ = remboursement de 2 250 $

Calculer vos économies d’impôt au taux marginal

Estimez votre revenu imposable 2025 pour déterminer votre tranche d’imposition. Ensuite, visez un montant précis de cotisation REER. Cette approche aide à maintenir un taux marginal avantageux, tout en respectant vos droits de cotisation et votre flux de trésorerie.

Les REER et votre planification de retraite à long terme au Québec

Les REER sont essentiels pour la retraite, pas seulement pour un remboursement immédiat. En planifiant l’échéance du 2 mars, projetez vos revenus futurs. Il est important de choisir les bons placements à long terme dans votre REER plutôt que de laisser l’argent dormir en encaisse.

Votre revenu de retraite au Québec peut inclure le RRQ, la SV, des rentes, des retraits de FERR, des CELI et des placements non enregistrés. Une mauvaise coordination peut vous faire grimper dans des tranches d’imposition plus élevées plus tard, ce qui réduit la valeur de la déduction REER d’aujourd’hui.

Considérations stratégiques pour les cotisations REER

Si votre revenu a été temporairement plus bas en 2025 (p. ex., études, congé parental), cotiser à un REER demeure une option. Vous pourriez retarder la demande de déduction. Reportez la déduction à une année future où votre taux marginal sera plus élevé afin de maximiser les économies.

| Situation | Action en février | Résultat stratégique |

| Revenu élevé en 2025 | Maximiser le REER jusqu’à la limite | Grosses économies d’impôt immédiates, solide financement de la retraite |

| Revenu temporairement faible | Cotiser, mais reporter la déduction | Avantage fiscal plus important lors d’une future année à revenu élevé |

| Projet d’achat d’une première propriété | Prioriser le REER maintenant pour la déduction 2025 | Utiliser le remboursement pour financer le CELIAPP en 2026 |

Intégrer les REER à vos plans d’hypothèque et d’achat de propriété

Si vous prévoyez acheter une propriété au Québec bientôt, alignez votre stratégie REER avec votre plan hypothécaire. Les cotisations REER peuvent réduire vos impôts et augmenter votre mise de fonds grâce au Régime d’accession à la propriété (RAP).

Le RAP vous permet d’emprunter jusqu’à 60 000 $ (en date de 2026) de votre REER pour l’achat d’une propriété admissible, remboursable sur 15 ans.

Coordonner les REER avec la préautorisation hypothécaire

Les prêteurs évaluent le revenu, les dettes et la mise de fonds. Une stratégie REER bien planifiée avant le 2 mars peut augmenter votre mise de fonds via le RAP. Ça aide à passer les tests de résistance hypothécaires tout en conservant assez de liquidités pour un fonds d’urgence.

Votre liste de vérification REER essentielle pour les résidents du Québec

Pour simplifier vos actions REER avant le 2 mars, utilisez une liste de vérification étape par étape. Une approche structurée évite les cotisations excédentaires et les occasions manquées de déduction d’impôt au Québec. Pour les situations complexes** (revenu inégal, achat d’une propriété, retraite dans 5 ans), nous bâtissons des modèles à long terme** qui calculent les taux marginaux année par année et les calendriers de cotisation optimaux.

Commencez par estimer votre revenu 2025, votre épargne actuelle et tout changement important dans votre vie. Ensuite, priorisez vos objectifs : réduction d’impôt immédiate, épargne-retraite ou préparation à l’achat d’une propriété.

Liste d’actions REER en 8 étapes pour les résidents du Québec

- Récupérez votre plus récent avis de cotisation de l’ARC pour confirmer la limite de déduction REER 2025.

- Connectez-vous à « Mon dossier » et revérifiez vos droits REER inutilisés.

- Estimez votre revenu total 2025 pour identifier votre tranche d’imposition marginale.

Si votre revenu 2025 était plus bas qu’à l’habitude (année d’études, congé parental, perte d’emploi) :

décidez séparément — demander la déduction maintenant ou la reporter à une année future où le taux d’imposition sera plus élevé.

- Décidez de la répartition : prioriser le REER pour l’allègement fiscal 2025 ?

- Note : les cotisations au CELIAPP faites maintenant compteront pour 2026, pas pour 2025.

- Choisissez les placements dans le REER (FNB, fonds communs, CPG).

- Mettez en place une cotisation forfaitaire ou automatique avant le 2 mars.

- Conservez tous les reçus et feuillets de cotisation pour votre déclaration de revenus 2025.

2 cas réels : l’expérience de BK Financial avec février et les REER

Cas 1 : professionnelle montréalaise qui réduit ses impôts et planifie sa retraite

Une professionnelle montréalaise de 42 ans a demandé de l’aide à la mi-février. Avec 60 000 $ de droits REER inutilisés, elle envisageait de liquider des placements pour faire une grosse cotisation afin de réduire sa facture d’impôt élevée de 2025.

Nous avons revu son revenu et les tranches d’imposition au Québec. Plutôt qu’un seul gros montant, nous avons créé un calendrier de rattrapage REER sur quatre ans. En consultation, nous avons modélisé plusieurs scénarios 2025–2035, en montrant comment différentes stratégies REER influencent les impôts actuels et le revenu de retraite futur. Le plan lui a fait économiser des milliers de dollars d’impôts combinés au fil du temps, sans la faire tomber dans une tranche plus basse où la déduction vaut moins.

Cas 2 : famille nouvellement arrivée qui utilise les REER pour une première propriété

Un couple nouvellement arrivé, travailleurs autonomes à Laval, voulait acheter une propriété. Ils n’avaient fait aucune cotisation au CELIAPP en 2025.

Comme l’échéance CELIAPP pour 2025 était passée, nous nous sommes concentrés sur la maximisation de leurs cotisations REER avant le 2 mars. Ça générera un remboursement d’impôt important pour l’année d’imposition 2025. Ensuite, nous utiliserons ce remboursement pour financer leurs CELIAPP pour l’année d’imposition 2026, en utilisant efficacement l’argent du gouvernement pour bâtir leur mise de fonds.

FAQ

À quelle année d’imposition s’applique l’échéance du 2 mars 2026 ?

Les cotisations REER effectuées dans les 60 premiers jours de 2026 (jusqu’au 2 mars) peuvent être déduites dans votre déclaration de revenus 2025 ou reportées aux années futures.

Comment connaître ma limite REER pour la déclaration de revenus 2025 ?

Consultez votre avis de cotisation reçu après avoir produit vos impôts de 2024. Cherchez « Limite de déduction REER pour 2025 ».

Puis-je cotiser à mon CELIAPP maintenant pour réduire mes impôts de 2025 ?

Non. L’échéance des cotisations CELIAPP pour 2025 était le 31 décembre 2025. Les cotisations faites maintenant réduiront vos impôts de 2026.

Devrais-je prioriser le CELI ou le REER avant le 2 mars ?

Si vous avez eu un revenu élevé en 2025, une cotisation REER avant le 2 mars offre un remboursement d’impôt immédiat. Les cotisations au CELI ne donnent pas droit à une déduction.

Puis-je cotiser en février et demander la déduction REER dans une année ultérieure ?

Oui, vous pouvez cotiser avant l’échéance pour « réserver » les droits, mais choisir de reporter la déduction dans votre déclaration si vous prévoyez un revenu plus élevé dans le futur.

Prêt à optimiser votre stratégie REER au Québec avant le 2 mars ?

Consultation gratuite :

Téléphone : +1-514-834-5558

Courriel : contact@bkfinancialservices.ca

Site : https://bkfinancialservices.ca

Réservez une consultation gratuite dès aujourd’hui – Disponible en anglais, français, hébreu. Obtenez une stratégie sur mesure pour vos impôts au Québec, votre retraite et vos projets d’achat de propriété.

Avis de non-responsabilité : Cet article est fourni à titre informatif seulement. Les échéances et les règles fiscales peuvent changer. Important : Les cotisations à un CELIAPP doivent être faites au plus tard le 31 décembre pour être déductibles pour cette année d’imposition; la règle des « 60 premiers jours » s’applique uniquement aux REER. Consultez un professionnel de la fiscalité pour analyser votre situation personnelle.