L’assurance au Québec fait plus que couvrir les frais médicaux ou compenser une perte de revenu. Elle stabilise votre plan financier face aux changements de vie inattendus. Une maladie grave, une invalidité de longue durée ou une perte soudaine de revenus peuvent gruger vos économies et compromettre vos objectifs. La bonne couverture transforme ces événements en situations gérables et évite qu’ils se transforment en crise financière.

Le Québec combine des programmes publics (RAMQ, RRQ, RQAP) avec des assurances privées et des régimes collectifs offerts par l’employeur. Beaucoup de résidents ne savent pas exactement ce qui est déjà couvert ni où se trouvent les lacunes. Ce guide explique comment l’assurance vie, l’assurance invalidité, l’assurance maladies graves et l’assurance santé et dentaire fonctionnent ensemble.

Assurance vie au Québec : sécuriser l’avenir de votre famille

L’assurance vie verse un capital décès non imposable à vos bénéficiaires lors de votre décès. Ce montant peut remplacer des revenus, couvrir une hypothèque, rembourser des dettes ou protéger des projets familiaux à long terme.

Assurance vie temporaire

Le type d’assurance vie le plus accessible et le plus abordable.

Comment ça fonctionne :

Vous choisissez le montant de la couverture et la durée (10, 20 ou 30 ans). Les primes demeurent fixes pendant toute cette période.

Idéal pour :

- la protection de l’hypothèque (crucial pour sécuriser votre stratégie hypothécaire au Québec).

- les enfants à charge;

- les besoins de remplacement de revenu;

- une protection prévisible et abordable.

À la fin de la période, vous pouvez renouveler (à un coût plus élevé), convertir la police en assurance permanente ou la laisser venir à échéance.

Assurance vie permanente

Couverture qui dure toute la vie et qui peut inclure une valeur de rachat à l’intérieur du contrat.

Idéal pour :

- une protection à vie;

- la planification successorale et l’héritage;

- une épargne à long terme fiscalement avantageuse à l’intérieur de la police.

Dans la pratique, beaucoup de familles combinent assurance temporaire et assurance permanente pour équilibrer accessibilité et stabilité.

Assurance invalidité : protection essentielle du revenu au Québec

L’assurance invalidité remplace une partie de votre revenu si une maladie ou une blessure vous empêche de travailler. Cette protection est cruciale au Québec, car l’invalidité de la RRQ et les prestations de la CNESST ne couvrent que certaines situations et offrent rarement un remplacement de revenu pleinement adéquat.

Une police typique remplace environ 60 à 70 % de vos gains. Elle verse des prestations mensuelles jusqu’à votre rétablissement ou jusqu’à la fin de la période de prestations prévue au contrat.

Couverture collective vs individuelle

Les régimes collectifs fournis par l’employeur sont fréquents, mais ils :

- offrent souvent des maximums de prestations relativement bas;

- cessent généralement lorsque vous quittez votre emploi;

- utilisent des définitions de l’invalidité plus restrictives.

Les polices individuelles, elles, vous suivent même si vous changez d’employeur, offrent des définitions plus souples de l’invalidité et assurent une protection à long terme plus robuste.

Remarque : Les prestations d’invalidité provenant d’une police individuelle sont habituellement non imposables lorsque vous payez vous-même les primes, alors que les prestations de régimes collectifs sont souvent imposables si les primes sont payées par l’employeur. Autrement dit, un dollar de prestation d’une police privée peut valoir davantage dans votre poche.

Pourquoi l’assurance invalidité est si importante

Une invalidité prolongée peut épuiser vos économies et bousculer vos plans de retraite. Comme votre revenu finance l’ensemble de vos objectifs financiers, le protéger est souvent encore plus stratégique que l’assurance vie.

Assurance maladies graves : un coup de pouce en capital pour la récupération

L’assurance maladies graves verse un montant forfaitaire, non imposable, lorsque vous recevez un diagnostic couvert par le contrat. Les affections courantes incluent notamment :

- le cancer;

- l’infarctus (crise cardiaque);

- l’AVC;

- l’insuffisance d’organe;

- la sclérose en plaques;

- certains troubles neurologiques.

La RAMQ couvre les traitements médicaux essentiels, mais pas :

- le temps d’absence du travail;

- les soins privés;

- les déplacements pour recevoir des traitements;

- le soutien à domicile;

- la garde d’enfants supplémentaire.

Un versement d’assurance maladies graves fournit de la liquidité immédiate, ce qui permet de se concentrer sur la guérison sans que la situation de santé ne devienne un fardeau financier.

Couverture typique : 25 000 à 250 000 CAD.

Assurance santé et dentaire : combler les lacunes de la RAMQ

La RAMQ offre une couverture médicale de base, mais elle ne paie pas tout. Les assurances privées de santé et dentaire aident à gérer des dépenses prévisibles et récurrentes qui ne sont pas entièrement couvertes par le régime public.

La couverture typique inclut :

- des médicaments non entièrement couverts par la RAMQ

- les nettoyages et traitements dentaires;

- les soins de la vue;

- des soins comme la physiothérapie, l’ostéopathie, la chiropractie;

- certains tests diagnostiques;

- l’assurance voyage.

Pour les familles sans régime collectif au travail, une assurance privée aide à garder les coûts de santé de routine gérables. Pour celles qui bénéficient déjà d’un plan de groupe, des protections individuelles complémentaires peuvent venir élargir la couverture.

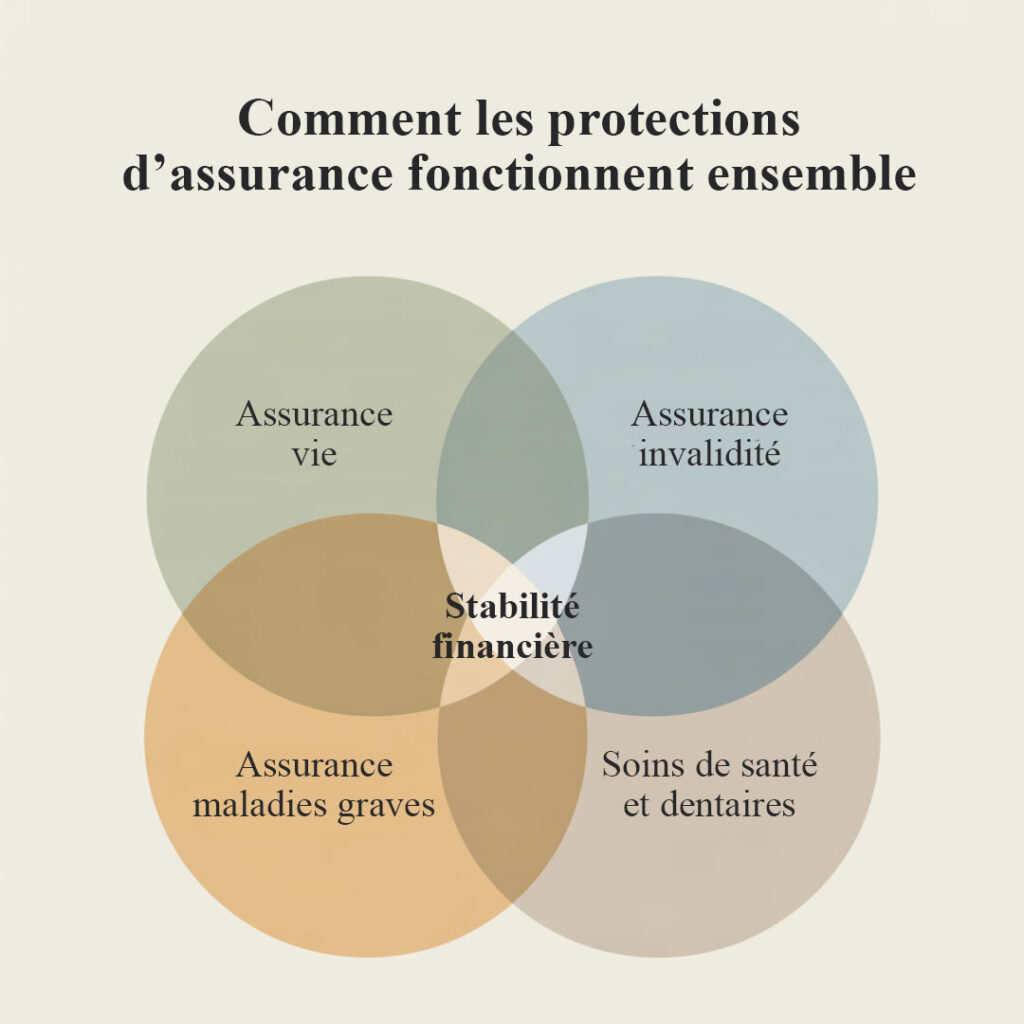

Comment les protections d’assurance essentielles s’intègrent

Un plan de protection complet aborde différents types de risques :

Assurance vie

Soutient votre famille et vos objectifs financiers à long terme en cas de décès.

Assurance invalidité

Remplace le revenu qui finance l’ensemble de votre plan financier lorsque vous ne pouvez plus travailler.

Assurance maladies critiques

Fournit un capital immédiat en cas d’événement de santé majeur, afin de couvrir les coûts additionnels.

Assurance santé et dentaire

Réduit les dépenses médicales et paramédicales continues non couvertes par la RAMQ.

Ensemble, ces couches de protection contribuent à la fois à la stabilité financière à court terme et à la solidité de votre planification à long terme.

Erreurs courantes lors du choix d’une assurance au Québec

Beaucoup de gens au Québec comprennent mal le fonctionnement de l’assurance. Parmi les erreurs fréquentes :

- se fier uniquement aux avantages de l’employeur;

- supposer que la RAMQ couvre « presque tout »;

- choisir systématiquement la police la moins chère plutôt qu’une protection adéquate;

- négliger complètement l’assurance invalidité;

- acheter une assurance hypothécaire auprès de la banque plutôt qu’une assurance vie personnelle;

- ne pas mettre à jour sa couverture après des événements majeurs (achat d’une maison, mariage, naissance d’un enfant, démarrage d’une entreprise, etc.).

Éviter ces pièges augmente la probabilité que votre protection corresponde réellement à vos besoins et à votre situation.

Tableau comparatif : principaux types d’assurance au Québec

| Type de couverture | Ce qu’elle protège | Quand elle paie | Type de prestation | Utilisation typique |

| Assurance vie | Revenus familiaux, dettes, objectifs à long terme | Au décès | Capital décès non imposable | Protection hypothécaire, remplacement de revenus, planification successorale |

| Assurance invalidité | Votre revenu | Maladie ou blessure empêchant de travailler | Remplacement de revenu mensuel | Stabilité financière à long terme |

| Assurance maladies graves | Coûts de récupération et dépenses non médicales | Diagnostic d’une maladie couverte | Montant forfaitaire non imposable | Temps d’absence, soins privés, soutien familial, déplacements |

| Assurance santé et dentaire | Coûts non entièrement couverts par la RAMQ | Utilisation continue des soins couverts | Remboursement (selon le contrat) | Dentaire, vision, médicaments, soins paramédicaux |

FAQ

Si j’ai déjà la RAMQ et des avantages de groupe par l’intermédiaire de mon employeur, ai-je vraiment besoin d’une assurance personnelle?

La RAMQ et les régimes collectifs offrent une base, mais couvrent rarement le remplacement complet du revenu, tous les coûts de récupération ou les objectifs familiaux à long terme. L’assurance vie personnelle, l’assurance invalidité et l’assurance maladies graves vous permettent d’ajuster la couverture à vos revenus, à vos dettes et à vos personnes à charge, pour qu’un événement majeur ne fasse pas dérailler votre plan financier.

Comment décider de la somme d’assurance vie dont j’ai besoin au Québec?

Commencez par additionner votre solde hypothécaire, vos autres dettes, le revenu que vous souhaiteriez laisser à votre famille (souvent l’équivalent de 5 à 10 années), ainsi que des objectifs futurs comme les études des enfants. Soustrayez ensuite vos actifs existants et toute couverture de groupe déjà en place. Le résultat donne un objectif de couverture concret à valider avec un conseiller. J’utilise un calculateur d’analyse des besoins spécifique pour obtenir ce montant au dollar près.

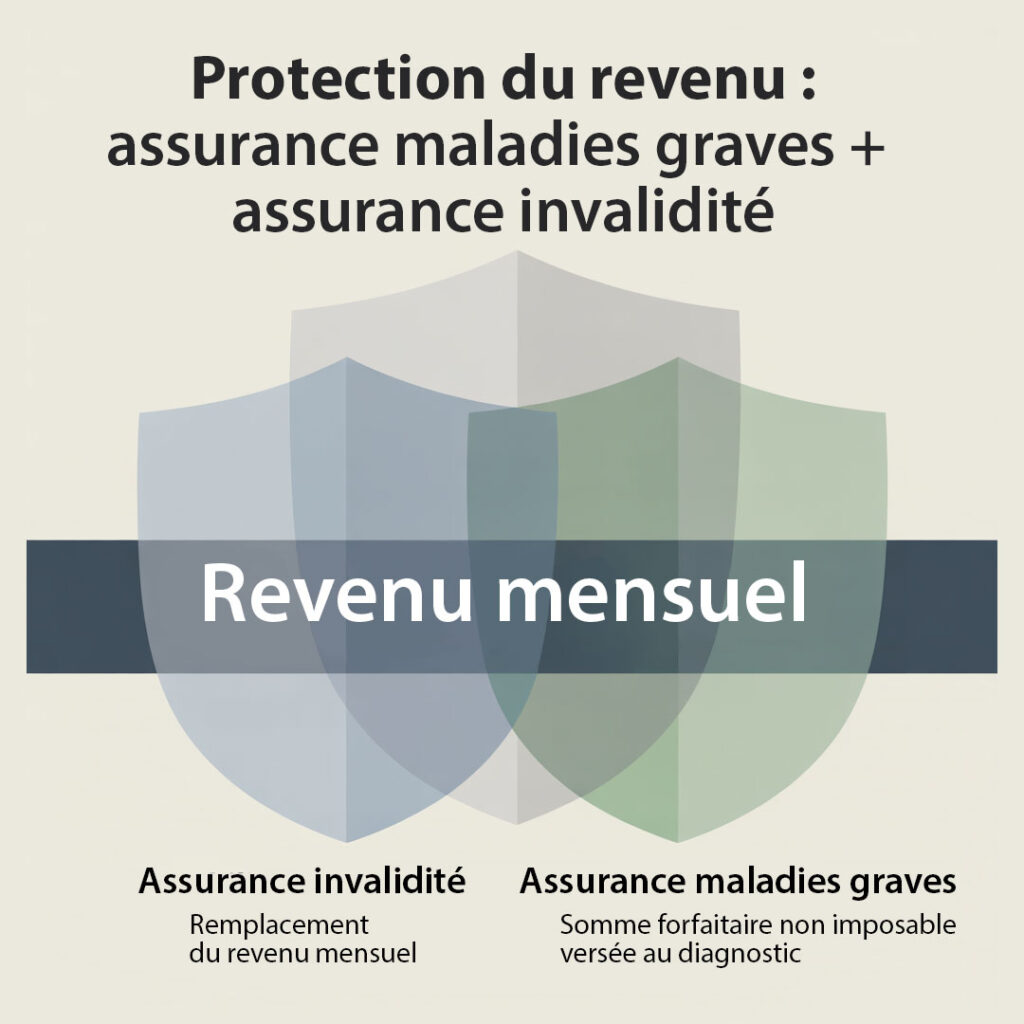

Quelle est la différence entre l’assurance invalidité et l’assurance maladies graves?

L’assurance invalidité remplace chaque mois une partie de votre revenu si une maladie ou une blessure vous empêche de travailler. L’assurance maladies graves, elle, verse un montant forfaitaire, non imposable, au moment du diagnostic d’une maladie couverte. Ce capital permet d’absorber des coûts supplémentaires : soins privés, réduction du temps de travail, déplacements pour traitement, soutien à la famille, etc.

Puis-je me fier uniquement à l’assurance hypothécaire de ma banque?

L’assurance hypothécaire offerte par les institutions financières protège surtout le prêteur et est rattachée à ce prêt précis. Une assurance vie personnelle vous donne plus de contrôle : votre famille reçoit le montant non imposable et peut choisir de rembourser l’hypothèque, de maintenir son niveau de vie ou de financer d’autres priorités.

Quel est le bon moment pour revoir ma couverture d’assurance?

Revoyez votre plan chaque fois que vous vivez un changement majeur : achat d’une maison, naissance d’un enfant, changement d’emploi, démarrage d’entreprise, séparation ou approche de la retraite. Au Québec, il est aussi judicieux de réévaluer votre protection lorsque vos revenus ou vos dettes changent de façon importante, ou lorsque les avantages offerts par votre employeur sont modifiés.

Prêt à optimiser votre plan d’assurance ?

Si vous souhaitez mieux comprendre votre protection actuelle et repérer les lacunes possibles en matière d’assurance vie, invalidité, santé ou maladies graves, vous pouvez planifier une consultation gratuite.

Nous analyserons votre situation familiale, vos revenus, vos avantages d’employeur et vos objectifs à long terme. Ensuite, nous bâtirons un plan adapté à vos besoins et à votre budget.

Réservez votre consultation gratuite dès aujourd’hui pour recevoir un portrait clair et personnalisé de vos options d’assurance.

Téléphone : (514) 834-5558

Courriel : contact@bkfinancialservices.ca

Langues : anglais, français, russe, hébreu